医療費控除の明細書を作成する

医療費控除の対象は申告者本人のみならず、生計を一にする配偶者その他の親族のために支払った医療費もその対象となります。

このため、人ごと、病院・薬局等ごとに医療費の領収書をまとめて記載することが、医療費控除の明細書作成のポイントになります。

以下は、医療費通知(医療費のお知らせ)を使わない場合の作成例と手順になります。

医療費通知を使う場合はこちらから

医療費通知を使う

作成例(令和2年分)

申告者本人:大阪 春男 妻:大阪 夏子 子:大阪 秋江

本人の所得金額 1,840,000円

日付なし.jpg)

手順1

その年の1月1日から12月31日までの間に支払った医療費の領収書を集めます。

日付は領収書の受領日付で判断します。

(参考)

医療費の計算期間

未払の医療費

医療費のクレジットカード払い

手順2

すべての領収書をまず医療を受けた人ごとに分けます(日付順にする必要は特にありません。)。

手順3

手順2で分けた領収書を、今度は各人ごとの中でさらに病院・薬局等ごとにまとめ、支払金額を集計します。

記載例でいうと、大阪病院は人ごとに春男と夏子に分かれます。

同様に、京橋クリニックも人ごとに春男と秋江に分かれます。

手順4

手順3で集計した各人ごとの病院・薬局等ごとにまとめた合計金額を記載例のように順次、名称・区分とともに「2 医療費(上記1以外)の明細」の各欄に転記します。

領収書1枚ごとに記載する必要はありません。

この時、社会保険や生命保険などで補てんされる金額がある場合には対応する病院等の(5)欄にその金額を記載します。

記載例では、春男の大阪病院の医療費に対応する補てん金8,400円が(5)欄に記載されています。

(参考)

補てん金が医療費を超える場合

補てん金部分.jpg)

手順5

手順4ですべての転記が終わったら「2の合計」のウ欄及びエ欄で合計します。

次に「医療費の合計」のA欄にウの金額を、B欄にエの金額をそれぞれ移記し、(A−B)の金額をC欄に記載します。

ここから後は、控除額の計算を行います。

D欄に所得金額1,840,000円を記載すると、E欄(D×0.05)の金額は、92,000円となります。

F欄はEの金額が10万円より少ないので、92,000円となります。

(所得金額が200万円以上の場合は、F欄は常に10万円となります。)

最終行のG欄(C−F)の金額が医療費控除の金額となります。

計算部分.jpg)

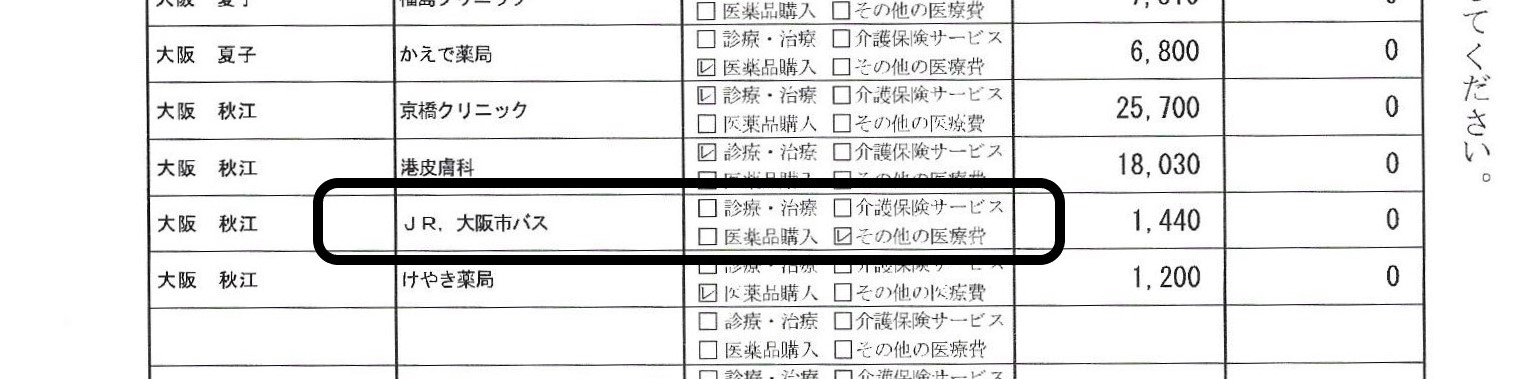

通院のための交通費がある場合

通院のための交通費も医療費控除の対象となります。

通院日数を基に交通費の額を計算し、通院した医療機関等の次欄に交通機関名と金額を記載するとともに、医療費の区分欄の「その他の医療費」にチェックを付けます。

作成例では、港皮膚科に通院するためにJRと大阪市バスを利用した金額を合計して記載しています。

証明書類の提出が必要な場合

ある特定の費用について医療費控除の適用を受ける場合に医師等が発行する証明書が必要な場合があります。

たとえば、寝たきりの人のおむつ代に対する「おむつ使用証明書」などがこれに当たりますが、提出書類の簡略化の観点から証明書類の提出に代えて、証明年月日・証明書の名称・証明者の名称(医療機関名等)を医療費控除の明細書の余白などに記載することにより添付等を省略できる旨の国税庁の指針が示されています。

(なお、この場合、添付等を省略した証明書などは、医療費の領収書とともに確定申告期限等から5年間保存する必要があります。)

その他同様なものとして、

温泉利用型健康増進施設の利用料金に対する「温泉療養証明書」

指定運動療法施設の利用料金に対する「運動療法実施証明書」

人工肛門のストマ用装具の購入費用に対する「ストマ用装具使用証明書」

などがあります。

医療費控除の明細書は、国税庁ホームページの「確定申告書等作成コーナー」などで作成することができます。